Как узнать систему налогообложения ИП

Проверка системы налогообложения по ИНН может потребоваться в случае, если вы не помните, какой режим выбрали при регистрации в ФНС, или проводите оценку контрагента. Для этого можно использовать не только ИНН, но и другие реквизиты индивидуального предпринимателя: ОГРНИП, ФИО, данные из выписки ЕГРИП и др. Расскажем, как по ИНН узнать систему налогообложения – свою или контрагента.

Действующие способы налогообложения

ИП могут работать на одном из пяти режимов налогообложения:

- ОСНО – общая система. Подходит для крупных и мелких компаний, но отличается высокими ставками, поэтому для микробизнеса может быть невыгодной. Автоматически устанавливается ставка налога на прибыль в размере 20%, но может снижаться, если ИП ведёт определённый тип деятельности и к нему применяются нормы регионального законодательства. Этот налог удерживается не со всей прибыли, а с разницы сумм доходов и обоснованных и подтверждённых документами расходов. Ставка НДС также 20%, подоходный налог (НДФЛ) – 13%, а если доход превысил 5 млн руб. – 15%. Можно применять вычеты, например, имущественный.

- ПСН – патент. Патентная система разрешена только предпринимателям, удобна тем, что налог фиксирован и не зависит от того, какие были доходы и расходы у ИП. Подойдёт для тех, у кого не больше 15 сотрудников, а доход – до 60 млн руб. Регионы могут вводить собственные ограничения, а также самостоятельно устанавливать размер налога.

- УСН – упрощённая система. Действует единый налог, который объединяет НДС, налог на имущество и прибыль. Минимальная ставка – 5%, но в большинстве случаев – 6%. Бизнес может выбрать этот режим, если в штате не больше 130 сотрудников, остаточная стоимость основных средств не превышает 150 млн руб., в составе учредителей – не более четверти других организаций, нет филиалов, а годовой доход для стандартной ставки – не выше 199,35 млн руб. Не разрешено использовать упрощёнку нотариусам, агентствам занятости, адвокатам, брокерам, банкам, страховщикам и ещё ряду организаций.

- ЕСХН – режим для сельхозпроизводителей. Это специальный режим для сельского хозяйства: фермерских, крестьянских хозяйств, производственных кооперативов. Разрешён для тех, кто производит, перерабатывает сельхозпродукцию, а в общей структуре доходов прибыль от реализации сельхозпродукции составляет минимум 70%. Ставка – 6%, в некоторых регионах – нулевая.

- НПД – налог на профессиональный доход, который вправе использовать ИП и самозанятые. Этот режим в основном применяют те, кто занимается микробизнесом, например, продаёт изделия ручной работы собственного производства. Его можно использовать без статуса ИП, оформив самозанятость, а можно быть предпринимателем на НПД. Действуют ограничения – доход до 2,4 млн руб. в год, отсутствие работников, нельзя перепродавать товары, работать в качестве посредника и сдавать недвижимость в аренду. Ставка – 4%, если работаете с физлицами, и 6% при сотрудничестве с ИП и компаниями. В этом режиме отдельно сдавать отчётность не нужно.

Самая новая система налогообложения – АУСН, специальный режим, рассчитанный на малый бизнес. Автоматизированная упрощёнка пока что работает только в Москве, Подмосковье, Татарстане и Калужской области. Отличается тем, что все действия происходят в автоматизированном режиме: от расчёта налога до сдачи отчётности и перечисления взносов.

Проверка СНО своего ИП

Если плательщик налогов не выполняет требований для своей системы налогообложения, например, его прибыль в год превышает установленный лимит, на доступный режим он переводится автоматически. Также выбрать новую систему налогообложения можно по своей инициативе.

Личный кабинет ФНС

Каждый ИП может зарегистрировать личный кабинет на сайте налоговой службы. В нём отражается в том числе текущая система налогообложения, а в профиле можно посмотреть те режимы, которые предприниматель использовал на протяжении своей деятельности.

Инструкция для проверки СНО в личном кабинете

Как проверить систему налогообложения ИП на сайте ФНС:

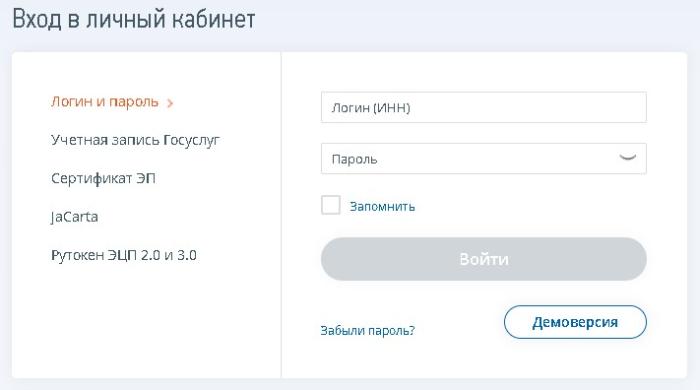

- Перейдите по ссылке в личный кабинет предпринимателя.

- В верхней строке укажите ИНН, который выступает логином.

- Ниже напишите пароль, использованный при регистрации.

- Нажмите «Войти».

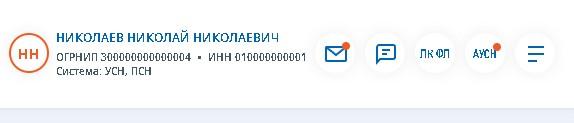

- Текущий режим указан на верхней панели справа под ФИО предпринимателя.

Если нажать на ФИО, можно попасть в профиль, а из него в раздел «Персональные данные». Здесь нужно выбрать вкладку «Мои системы налогообложения», где будут показаны не только текущая СНО, но и информация по ней, например, период действия патента, сведения о заявлениях по переходу на новые системы и др.

Здесь же можно получить информацию об особенностях выбранной системы налогообложения. Проверить ИП на сайте ФНС можно сразу после регистрации, но иногда режим отражается через несколько дней после постановки на учёт. Запросы в личный кабинет налогоплательщика разрешено отправлять неограниченное количество раз.

Проверка системы налогообложения контрагента

Так же, как ИП может узнать свою систему налогообложения, он вправе проверить и режим контрагента, с которым планирует сотрудничать или уже давно работает. Но войти в личный кабинет потенциального партнёра невозможно. Удобнее использовать онлайн-сервисы, где проверка выполняется по различным реквизитам, в том числе ИНН.

Проверку СНО контрагентов в основном используют, чтобы решить вопрос с возмещением НДС. Если его платит и партнёр, что возможно только на определённых режимах, НДС могут возместить. Но на многих спецрежимах налогоплательщики освобождены от налога на добавленную стоимость.

Кроме того, выбранный режим может раскрыть некоторые детали работы бизнеса. Например, в некоторых системах ограничено количество сотрудников, значит, компания будет небольшой. Это же касается и размера дохода за год: если контрагент работает на определённой системе, его доход за год не превышает установленный лимит, иначе бы налоговики перевели его на другую СНО.

По запросу в ФНС

Основной источник, где можно посмотреть систему налогообложения ИП или юрлица, – открытые базы ФНС. Информацию можно запросить бесплатно и разными способами.

Онлайн через сервис ФНС

В электронном формате любой желающий может получить сведения о компании или ИП из ЕГРЮЛ/ЕГРИП. Для этого:

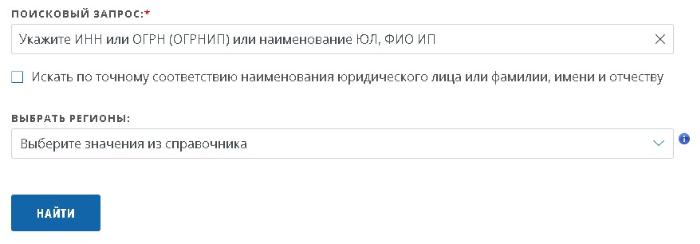

- Перейдите по ссылке на онлайн-сервис ФНС.

- В верхней строке «Поисковые запрос» введите один из реквизитов для поиска: ИНН, ОГРН, наименование юрлица или ФИО предпринимателя.

- Выберите регион из списка, чтобы сузить поиск, после чего нажмите «Найти».

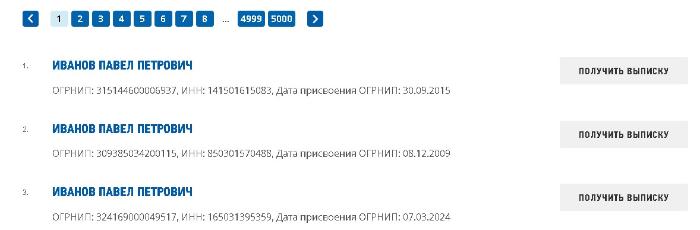

После этого система сделает поиск и предоставит перечень всех найденных компаний или ИП. Рядом с нужным нажмите «Получить выписку».

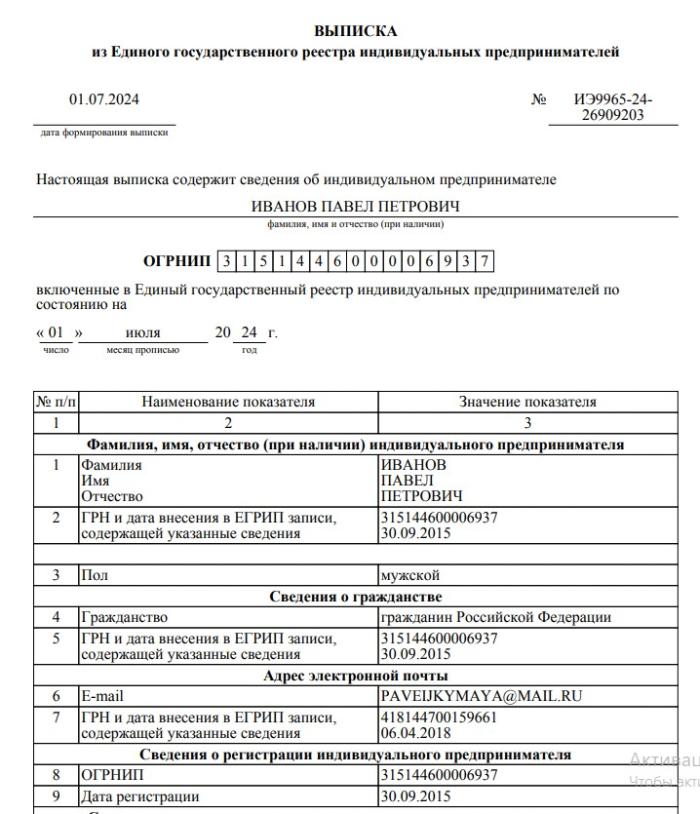

Документ скачивается в виде PDF-файла. В нём указана основная информация об ИП или юрлице:

- ФИО;

- дата постановки на учёт;

- коды ОКВЭД и др.

Однако текущая система налогообложения здесь не указана. Единственное, что можно узнать из выписки, – подавал ли ИП заявление на выбор другого режима. Если заявления нет, значит, используется ОСНО, так как она выбирается автоматически при постановке на учёт. Также в выписке не будет сведений о совмещении налоговых режимов, поэтому узнать СНО она помогает косвенно.

Лично в отделении ФНС

Ещё один способ запроса – предоставление сведений лично в отделении ФНС. Единая форма заявления не установлена, поэтому необходимо заполнить его, указав информацию о себе, контрагенте и просьбу предоставить сведения о применяемой ИП или юрлицом системе налогообложения. Также нужно выбрать вариант получения ответа, например, на почтовый или электронный адрес. Через несколько дней заявитель получает официальный документ с печатью ФНС.

Почтой России

Если нет возможности лично обратиться в налоговую службу, запрос можно отправить почтовым письмом. Для этого необходимо:

- Уточнить адрес налоговой инспекции, где планируете получить сведения.

- Составить заявление в свободной форме, как описано выше.

- Вложить заявление в конверт и отправить заказным письмом с уведомлением.

Такие обращения регистрируются в ФНС, максимальный срок ответа – 30 дней, но обычно они приходят быстрее.

Уточнить лично у контрагента

Самый быстрый способ узнать текущую СНО – уточнить у контрагента. Эта информация не относится к числу конфиденциальной, поэтому вряд ли потенциальный партнёр будет скрывать её.

Инструкция для подачи запроса с помощью сервиса ФНС

Её ещё один способ узнать СНО – воспользоваться сервисом «Обратиться в ФНС России». Это позволит заполнить заявку онлайн и получить ответ в короткие сроки. Необходимо:

- Перейти по ссылке в сервис налоговой службы.

- В верхней строке выбрать направление, куда подаётся обращение – центральный аппарат, межрегиональная инспекция, территориальный налоговый орган.

- Указать ФИО, ИНН, контактный телефон.

- Написать, обращались ли ранее по этому вопросу, в какие органы.

- Составить текст обращения – запрос в свободной форме с просьбой уточнить текущий налоговый режим контрагента с указанием своих и его персональных и контактных данных.

- Указать почтовый адрес и e-mail – в большинстве случаев ответ приходит на электронную почту, но если включает налоговую тайну, то почтовым письмом.

- Нажать «Далее» и дождаться отправки заявления.

Онлайн-сервис для приёма обращений помогает получить ответы на вопросы без посещения налоговых органов. Здесь можно получить консультацию по вопросам налогообложения, работе интернет-сервисов и др.

Для чего знать СНО контрагента

Свою систему предприниматели часто забывают, если регистрируются и не ведут бизнес или прекратили деятельность, после чего хотят возобновить её. От того, какой режим используется, зависят размер налоговой ставки, допустимые лимиты прибыли за год, количество сотрудников компании и другие параметры. Кроме того, запросить информацию могут потенциальные клиенты перед началом сотрудничества.

Информацию о себе можно получить в личном кабинете налогоплательщика, причём более подробную, чем о других юрлицах и ИП. Так, можно узнать не только действующую систему, но и дату, когда она начала применяться, дату присвоения ОГРНИП, регистрирующий орган.

Знать систему обязательно, поскольку согласно ей налогоплательщики уплачивают налоги, узнают о задолженности, должны соблюдать лимиты дохода и ограничения по численности персонала в компании.

Уточнить СНО контрагента обычно необходимо для решения вопросов с возмещением НДС. Важно проверить обоснованность возмещения налога на добавленную стоимость, тем более что проверку контрагентов ФНС переложила на плечи предпринимателей. Если сделка будет признана сомнительной, НДС могут аннулировать, и, кроме налога, придётся платить ещё пени и штрафы.